Одной из основных задач разбора деятельности любой компании можно назвать определение финансовой самостоятельности. Это важно знать руководству для выработки планов на дальнейшее развитие, принятия решений об устранении выявленных недостач. Важна такая информация для потенциальных партнеров, инвесторов и кредиторов. Выводы о состоянии финансовой системы предприятия делаются на основе расчетов нескольких коэффициентов, одним из каких является коэффициент финансовой зависимости.

Что такое

Большинство предприятий стремятся найти дешевые заемные средства на расширение, реконструкцию, переоборудование производства. Но чтобы притягивать деньги со стороны, надо знать заранее, как их возвращать. Поэтому для инвесторов важно, в состоянии ли предприятие вернуть денежки в случае банкротства, насколько имеющиеся активы способны покрыть долговые обязательства. А критерием такой оценки сознается коэффициент финансовой зависимости.

Данный показатель входит в состав коэффициентов расчета финансовой устойчивости и показывает, какая доля активов предприятия приходится на заемные средства. За рубежом такой коэффициент носит название «Debt Ratio» и используется среди иных при оценке зависимости предприятия от заемных средств. Отечественные экономисты чаще используют другой способ оценки при поддержки коэффициента автономии, показывающего долю собственного капитала в активах предприятия. Но для инвесторов нагляднее именно коэффициент подневольности.

Как рассчитывается

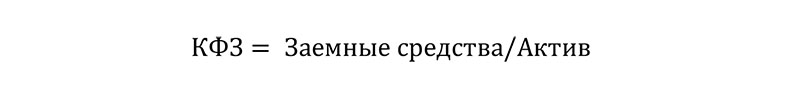

Расчет коэффициента финансовой зависимости (КФЗ) производится по простой формуле:

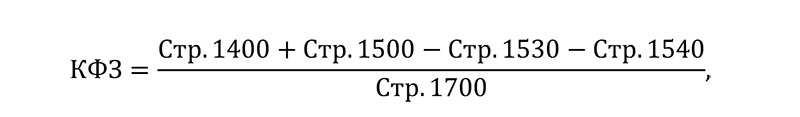

Для расчета достаточно иметь баланс предприятия, чтобы установить величину заемных средств и активов. С этой целью используется формула расчета коэффициента по соответствующим строкам баланса:

где:

Стр.1400 ― Строка 1400 — итог по разделу «Долгосрочные обязательства»;

Стр.1500 ― Строка 1500 — итог по разделу «Краткосрочные обязательства»;

Стр.1530 ― Строка 1530 – «Доходы грядущих периодов»;

Стр.1540 ― Строка 1540 – «Резервы предстоящих расходов»;

Стр.1700 ― Строка 1700 – Валюта баланса (итоговая сумма баланса).

Декламируйте также! Транспортная накладная: бланк и образец 2019

Данная формула расчета коэффициента принята с 2011 года после вступления новой формы отчетности.

Какова должна быть величина

Расчет коэффициента осуществляется для определения степени подневольности предприятия от заемных средств и его способности расплатиться по обязательствам при банкротстве. Соответственно, оптимальной величиной коэффициента финансовой подневольности принято считать значение 0,5, когда собственные и заемные средства равны. При этом существует верхняя рубеж значения, она равняется 0,7, а в Приказе Минрегионразвития №173 от 17 апреля 2010 года рекомендовано значение немного 0,8.

Понятно, что высокое значение коэффициента показывает опасность попадания предприятия в полную зависимость от внешних источников финансирования, что негативно скажется на устойчивости его труды. Но и низкие значения коэффициента могут показывать, что предприятие не полностью использует сторонние деньги для развития и получения добавочной прибыли. Поэтому для аналитиков величина коэффициента определяет состояние финансовой системы компании и возможные пути дальнейшего ее развития по снижению финансовой подневольности или по привлечению к расширению производства заемных средств.

Пример расчета

Форма 0710001 с. 2

| Пояснения | Наименование показателя | Код | На 31 декабря 2018г. | На 31 декабря 2017г. | На 31 декабря 2016г. |

|---|---|---|---|---|---|

| ПАССИВ III. КАПИТАЛ И РЕЗЕРВЫ 6 Уставный капитал (складочный капитал, уставный фонд, лепты товарищей) | 1310 | 1 500 | 1 500 | 750 | |

| Собственные акции, выкупленные у акционеров | 1320 | — | — | — | |

| Собственные акции, выкупленные у акционеров | 1340 | 1 800 | — | — | |

| Добавочный капитал (без переоценки) | 1350 | — | — | — | |

| Резервный капитал | 1360 | — | — | — | |

| Нераспределенная барыш (непокрытый убыток) | 1370 | 700 000 | 650 000 | 325 000 | |

| Итого по разделу III | 1300 | 703 300 | 651 500 | 325 750 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1410 | — | — | — | |

| Заемные средства | 1410 | — | — | — | |

| Отложенные налоговые обязательства | 1420 | 30 000 | 25 000 | 12 500 | |

| Оценочные обязательства | 1430 | — | — | — | |

| Прочие обязательства | 1450 | — | — | — | |

| Итого по разделу IV | 1400 | 30 000 | 25 000 | 12 500 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Заемные оружия | 1510 | 2 588 000 | 4 565 000 | 2 282 500 | |

| Кредиторская задолженность | 1520 | 4 586 500 | 1 480 000 | 740 000 | |

| Доходы будущих периодов | 1530 | — | — | — | |

| Оценочные обязательства | 1540 | 4 500 | — | — | |

| Прочие обязательства | 1550 | — | — | — | |

| Итого по разделу V | 1500 | 7 179 000 | 6 045 000 | 3 022 500 | |

| БАЛАНС | 1700 | 7 912 300 | 6 721 500 | 3 360 750 |

Для образца расчета коэффициента финансовой зависимости воспользуемся данными из пассива баланса, приведенными в таблице выше. Мы видим тут баланс за три года, рассчитаем КФЗ для каждого:

- КФЗ 2009 = (12500 + 3022500)/ 3360750 = 0,9

- КФЗ 2010 = (25000 + 6045000)/ 6721500 = 0,903

- КФЗ 2011 = (30000 + 7179000 – 4500) / 7912300 = 0,91

Если анализировать полученные результаты, то видно, что у предприятия высокая кредиторская хвост. Полученные по годам коэффициенты финансовой зависимости выше рекомендуемого максимума и показывают рост этой зависимости. Такое поза дел требует серьезного пересмотра политики предприятия по отношению к использованию заемных средств.

Читайте также! Как правильно написать заявление на возврат товара