Организация, изготовляющая выдачу части свободной прибыли своим соучредителям, должна самостоятельно осуществлять отчисление налога на выданные дивиденды. Так как получателями могут выступать и физиологические, и юридические лица, предусмотрены различные ставки налога на доходы. На их размер также влияет то, является ли совладелец фирмы резидентом России. Таким манером, в данной статье мы расскажем об особенностях проведения налоговых отчислений в ИФНС по дивидендам.

Кто и когда обязан платить налог с дивидендных доходов

Так как получателем дивидендов выступает собственник фирмы, то и налогоплательщиком является он. На этот факт не воздействует даже то, какой статус имеет соучредитель (частный предприниматель, организация, простой человек). Однако обязанность по уплате налога возлежит на компании-эмитенте, именно она является в такой ситуации налоговым агентом. Данное обстоятельство законодательно закреплено в налоговом кодексе РФ (статья 275).

Если компания-приобретатель дивидендов функционирует на особом режиме (УСН, ЕНВД), она не освобождается от уплаты налога со своих доходов. В декларацию расчета налогов по упрощенной схеме эти суммы не вносятся – по ним уплачивается налог на прибыль.

Таким образом, эмитент может производить расчет с ИФНС в облике уплаты двух видов налогов: НДФЛ (для физических лиц) и налог на прибыль (для организаций). Перевод НДФЛ в бюджет должен быть реализован не позже того дня, когда деньги будут зачислены на счет физического лица или получены им в финансово-кредитном учреждении. Срок перечисления НДФЛ с дивидендов выделяется от времени внесения сбора на прибыль по данному виду доходов. За юридических лиц налог платится согласно налоговому численнику по данному виду налога, а именно не позднее 28 числа месяца, следующего за отчетным периодом.

Выражение для расчета

Универсальная формула по дефиниции значения налога отдельного соучредителя на свои дивиденды:

| Выражение | Составные части выражения |

|---|---|

| N = Кт * Sn * (D1 – D2) |

В формуле не должны учитываться дивиденды со ставкой налога на доходы в ноль процентов. |

Данная схема расчета подходит для дефиниции налога на прибыль с дивидендных выплат организациям и НДФЛ с заработка физических лиц. Она не используется при идентификации суммы отчисления в прок зарубежных фирм и иностранцев. Согласно отечественному кодексу, при работе с иностранными акционерами в расчет берется полная сумма выдаваемых эмитентом дивидендов.

Параметр D1 вводит ту часть разделяемой прибыли, которую организация выплачивает своим участникам. Параметр D2 включает дивиденды, поступившие от участия в акционном капитале иных фирм. Они учитываются в голом виде (за минусом налога, удержанного эмитентом).

При выдаче доходов собственникам за предыдущие этапы в расчете величины удерживаемого налога используются те ставки, которые официально применяются на дату их получения. Если в итоге вычисления размеры налога получится сумма со знаком «минус», то налоговый агент не должен ничего платить. Однако он также не сможет получить компенсацию из гос. бюджета.

Смыслы ставок

Параметры налоговых ставок (НДФЛ и налога на прибыль) с дивидендов в 2019 году:

| Получатель | Тип платежа | Смысл (в процентах) |

|---|---|---|

| Физическое лицо, выступающее налоговым резидентом | НДФЛ | 13 |

| Физическое лицо, не выступающее налоговым резидентом | НДФЛ | 15 |

| Фирмы, зарегистрированные в Российской Федерации | Налог на барыш | 13 |

| Фирмы, зарегистрированные за рубежом | Налог на прибыль | 15 |

| Российская фирма, владеющая не менее года такой долей, какая составляет не менее половины уставного бюджета фирмы — ресурса выплаты, либо расписками депозитарного типа (обеспечивающие ей право в получении немало 50 процентов от общего объема разделяемой прибыли) | Налог на прибыль | |

| Международная холдинговая компания, если не немного 365 дней владеет не менее 15% долей в УК эмитента и имеет право на получение не менее 15% от всеобщей суммы выплачиваемых им дивидендов (п.3. ст. 284 НК РФ) | Налог на прибыль | |

| Иностранные лица по дивидендам публичных международных холдинговых компаний | Налог на барыш | 5 |

Резидентами считаются те люди, которые живут в РФ большую часть года. Ими могут являться как россияне, так и иностранцы. Для применения нулевой ставки требуется обоснование. То есть налогоплательщик должен заблаговременно подать в налоговую службу те бумаги, которые подтвердят дату появления его права владения на долю в уставном бюджете (или расписки по депозитам).

Отчет эмитента

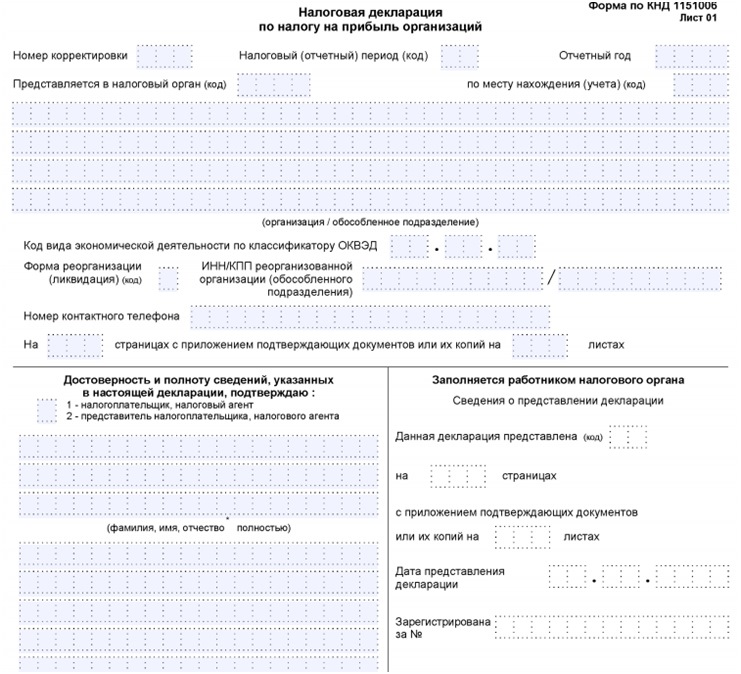

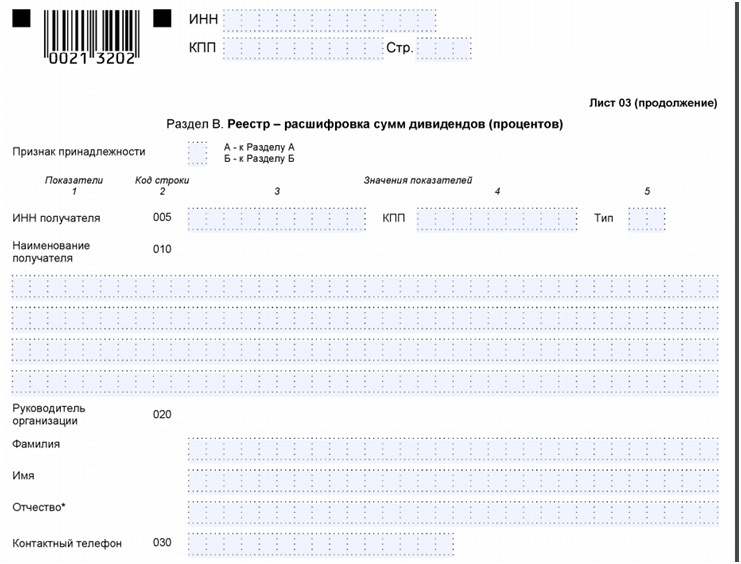

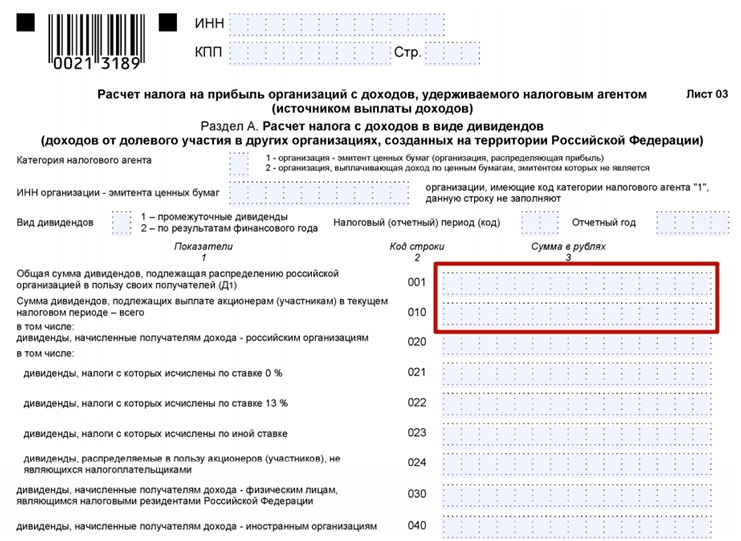

На рамена эмитента ложится обязанность не только по уплате налогов по дивидендам, но и оформлению отчетной документации по ним для последующей сдачи в налоговую. Если соучредителями являются отечественные фирмы, то за выданные им суммы доходов компания-эмитент должна отчитаться в своей декларации по налогу на барыш, внеся информацию в следующие разделы:

- заглавный лист – указывается количество листов и информация о компании;

- расчет платежа представляется в разделе А на листе N3;

- описание адресата дивидендов есть в разделе В на листе N3;

- сумма к оплате фиксируется в подразделе N3 первого раздела.

Отчет по дивидендным налогам заграничных фирм оформляется в облике налогового расчета об объеме перечисленных зарубежным акционерам доходов и уплаченных налогов. Бланк формы установлен в распоряженье отечественной налоговой службы под номером MMB 7-3-115@ от 2016 года.

И декларация, и налоговый расчет должны быть поданы в ИФНС не запоздалее чем на 28-ой календарный день с того момента, когда закончился отчетный период. При подготовке отчета за год документы предоставляются в налоговую до 28-го марта последующего года.

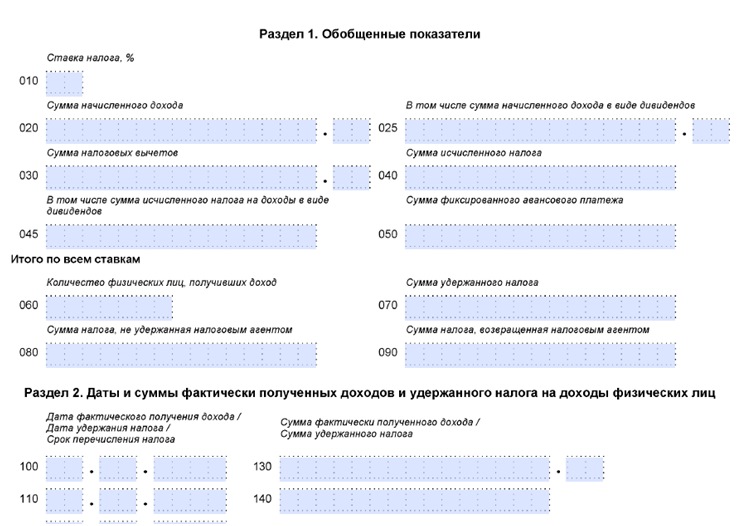

По акционерам, являющимся физиологическими лицами, эмитент оформляет справку типа 2-НДФЛ (выдается на руки владельцу акций). Если налогоплательщик подал в налоговую «доходную» декларацию, в которой указал свои дивидендные доходы, то такую справку сдавать не нужно. Справка 2-НДФЛ подается в срок до первого апреля того года, какой идет за отчетным. Также компанией составляется расчет по форме 6-НДФЛ, где указываются данные не по конкретному человеку, а по всем физиологическим лицам, которым были выплачены дивиденды в текущем периоде.

Оформление платежного поручения

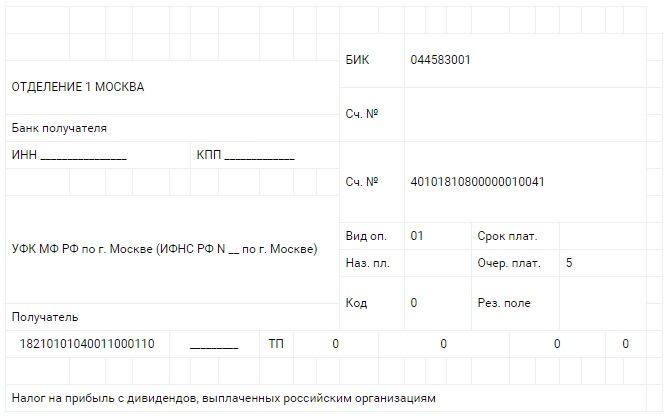

Для подготовки платежки по уплате налога с доли прибыли, выданной соучредителям компании-эмитента, нужно правильно указать ключевые реквизиты документа, в том числе:

- сведения о казначействе;

- идентификационные налоговые номера;

- КПП эмитента/получателя;

- иные данные эмитента/ получателя;

- наименование транзакции;

- код бюджетной классификации и др.

КБК по НДФЛ и налогу на прибыль с дивидендов в 2019 году:

| КБК | Смысл |

|---|---|

| По НДФЛ с дивидендов физических лиц | 182 1 01 02010 01 1000 110 |

| По налогу на прибыль с дивидендов зарубежных юридических лиц | 182 1 01 01050 01 1000 110 |

| По налогу на прибыль с дивидендов отечественных юридических лиц | 182 1 01 01040 01 1000 110 |

Образец заполнения полей платежки для перечисления налога на прибыль с дивидендов от учредителя, являющегося российской компанией:

Для перевода суммы НДФЛ по нескольким соучредителям допускается оформление одного платежного задания. Для сводной платежки отдельно подготавливаются копии учетных документов (таких, как списки соучредителей, ведомости). Данные бумаги позволят распознать тех получателей дохода, по каким перечисляется платеж в ИФНС.

Видео

В видеоролике приводится общая информация о дивидендах, а также раскрывается вопрос уплаты НДФЛ с этого вида дохода.

[embedded content]

Читайте также! Что такое дисциплинарная ответственность: виды и образец взыскания