В подневольности того, какой доход получает физическое лицо, отличаются периоды выплаты НДФЛ. В данной статье мы рассмотрим проблемы, касающиеся того, в какой срок необходимо перечислить НДФЛ с отпускных в 2019 году, куда его платить, какие предусмотрены санкции за несвоевременное погашение налога.

Всеобщие положения

Наниматели выступают в роли налоговых агентов по НДФЛ в отношении материальных и нематериальных вознаграждений, которые выплачиваются работникам. Это обуславливает нужда того, чтобы каждый предприниматель, у которого имеются наемные сотрудники, своевременно рассчитывал НДФЛ, производил его удержание и переводил в гос. казну.

Отпускные – это денежная сумма, какую получает сотрудник компании перед тем, как уйдет в отпуск. Ее размер зависит от величины среднемесячного заработка. Данный тип дохода граждан России облагается налоговым сбором. Предпринимателю значительно произвести правильный расчет НДФЛ, подготовить сопутствующие бумаги и бланки отчетности, а также своевременно внести в гос. бюджет сумму налога.

Одним из основных документов, какой обосновывает расходы на отпускные, является план-график отпусков. С правилами предоставления данного типа временного освобождения сотрудников от труды можно ознакомиться в ТК РФ. Последние изменения, касающиеся правил предоставления отпусков, предусматривают то, что с 2019 года у многодетных родителей является право на внеочередной отдых (при наличии на начало года 3-х и более детей, которым еще не исполнилось 12 лет).

Удержание НДФЛ с отпускных выплат

Живые положения отечественного налогового законодательства предусматривают необходимость уплаты НДФЛ всеми физическими лицами, которые получают какие-либо доходы. Налогообложению подлежат вытекающие доходы:

- заработанные лицами, не являющимися резидентами РФ (доходы российского происхождения);

- заработанные резидентами РФ (при пребывании в стране 183 и немало дней за предшествующие двенадцать месяцев) как в России, так и за ее пределами.

Таким образом, вопрос удержания НДФЛ с доходов сотрудников компании зависит от ключа начисления отпускных, а также от статуса физического лица.

Особенности различных вариантов уплаты НДФЛ с отпускных в 2019 году:

| Статус физиологического лица | Страна получения дохода | |

|---|---|---|

| Российская Федерация | Другая страна | |

| Резидент России | Наниматель производит платеж с суммы начисленных отпускных | Гражданин собственноручно вычисляет НДФЛ с суммы отпускных и переводит его в гос. бюджет (подготавливается конфигурация 3 НЛФЛ) |

| Нерезидент России | Наниматель производит платеж с суммы начисленных отпускных | Сумма отпускных не облагается налоговым сбором |

Сроки перевода

Ключевые даты, сопряженные с процедурой уплаты налогового сбора с дохода, выданного работнику пред уходом на передышка:

- день вычисления величины налога – дата оплаты отпуска;

- день удержания налога – дата оплаты отпуска;

- налоговый сбор, начисляемый на суммы отпускных выплат, должен быть внесен в гос. бюджет не запоздалее крайнего дня того месяца, в котором они были выданы.

Важно учесть, что, если возникла ситуация, когда заключительный день месяца является выходным, крайний срок перечисления платежа переносится на ближайший первый трудовой день. Крайние дни перевода в гос. бюджет НДФЛ с отпускных выплат на 2019 год:

Декламируйте также! Что такое собственный капитал в балансе

| Отчетный период, в котором работнику были выданы отпускные | Заключительный день своевременной уплаты НДФЛ (за 2019 год) |

|---|---|

| Январь | 31 января |

| Февраль | 28 февраля |

| Март | 1 апреля |

| Апрель | 30 апреля |

| Май | 31 мая |

| Июнь | 1 июля |

| Июль | 31 июля |

| Август | 2 сентября |

| Сентябрь | 30 сентября |

| Октябрь | 31 октября |

| Ноябрь | 2 декабря |

| Декабрь | 31 декабря |

Сообразно российским нормам трудового права, наниматель обязан выплатить работнику сумму отпускных не позднее, чем за три дня до момента наступления самого отпуска (не принимая во внимание дату основы отпуска и перевода денежного вознаграждения). К примеру, если в соответствии с планом-графиком предоставления отпуска в компании наемный сотрудник должен удалиться на отдых 10 июня, то крайним днем выплаты суммы отпускных будет 6 июня.

Если работодатель преступит установленные законом сроки перевода в гос. бюджет налогового сбора с доходов физических лиц, то денежные санкции будут начислены за все дни просрочки. Один-единственным способом предотвратить данный вид непредвиденных расходов является четкое следование графику платежей.

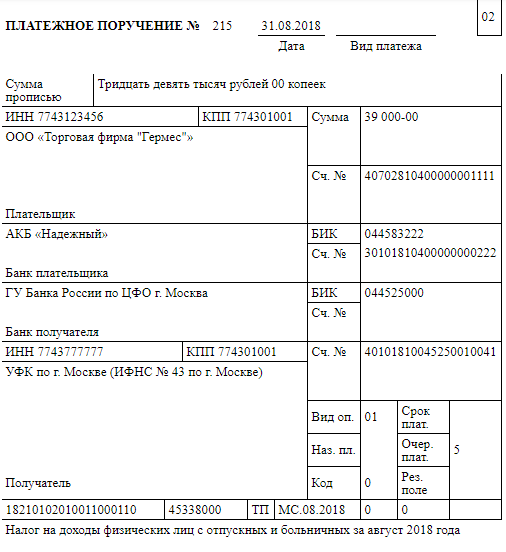

Оплата НДФЛ с отпускных выплат

Сумма денежных оружий по НДФЛ должна быть перечислена в гос. казну в безналичном виде. Для этого необходимо посетить отделение банка, заполнить платежное задание (с указанием КБК) и перевести средства любым удобным способом (наличными, с карты, со счета и пр.). В качестве образца платежного документа можно использовать вытекающий пример:

Санкции за просрочку платежа

Денежные санкции, связанные с уплатой НДФЛ, могут быть вызваны тремя винами:

- При переводе неполной величины НДФЛ.

- При несвоевременном переводе НДФЛ в гос. казну.

- НДФЛ не был удержан с суммы отпускных.

Пени начисляются на имя компании-нанимателя, а сотрудники, поступки которых привели к нарушению налогового законодательства, несут административное/уголовное наказание. При несвоевременной уплате НДФЛ в качестве должника выступает работник, потому сумма налога не может быть погашена за счет средств компании-работодателя.

В случае, когда ошибка в расчетах суммы налогового сбора повлекла неудержание 1/10 и немало от величины НДФЛ, к главному бухгалтеру будут применены административные санкции в форме штрафа (5 – 10 тысяч рублей). Директор будет оштрафован лишь в том случае, если он собственноручно занимается ведением бух. учета, делегировал полномочия по ведению бух. учета сторонней компании/специалисту или издал распоряжение главному бухгалтеру, исполнение которого привело к просрочке платежа по НДФЛ. Если возникнет ситуация, когда налоговая инспекция установит, что неуплата была произведена умышленно, то все виновные сотрудники компании будут привлечены к уголовной ответственности.

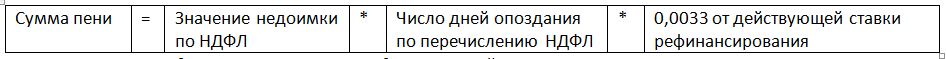

Если уплата налога была приостановлена на срок до 30 дней, то применяется следующая схема вычисления пени:

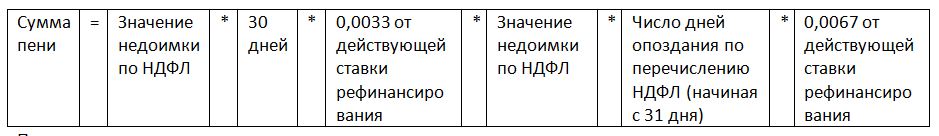

Если уплата налога была приостановлена на срок более 30 дней, то применяется следующая схема вычисления пени:

Пример:

Пример:

Если бухгалтер вовремя (с задержкой на 10 дней) не перечислил НДФЛ в размере 3 900 рублей, то при ставке рефинансирования 7,75 процентов сумма пени будет рассчитана вытекающим образом:

Читайте также! Коды ОКВЭД 2019 с расшифровкой по видам деятельности

3 900 рублей * 7,75 процентов * 0,0033 * 10 дней =997,43 рублей.

Распорядок перечисления

Алгоритм действий компании-нанимателя в вопросе уплаты НДФЛ:

- Определение ситуации, когда сумма отпускных почитается полученной по правилам НК РФ.

- Расчет величины налогового сбора в соответствиями с правилами НК РФ.

- Удержание НДФЛ с суммы начисленных отпускных.

- Оформление платежного задания.

- Перечисление НДФЛ в гос. казну.

Пример вычисления НДФЛ с отпускных и даты перечисления налога в гос. бюджет:

Допустим, Иванов А.В. должен удалиться в отпуск 11 июня 2019 года. Ему начислено денежное вознаграждение в размере 30 тысяч рублей. В этом случае сотрудник компании должен получить отпускные не позднее 7 июня. Если полагающаяся ему сумма будет выдана 7 июня, то и НДФЛ должен быть вычтен в этот же день. Величина налога определяется следующим образом: 30 000 рублей * 0,13=3 900 рублей. В такой ситуации налог должен быть перемещён в гос. казну до 1 июля (так как последний день июня является нерабочим).

Отражение отпускных в форме 6-НДФЛ

Как правило, встречаются две ситуации с НДФЛ по отпускным:

- Физическое вознаграждение за отпуск выдается отдельно от оплаты за труд. В данном случае выплаты заносятся в отдельные строки второго разоблачила бланка 6-НДФЛ. Это связано с тем, что каждый тип дохода имеет свои сроки перечисления НДФЛ и время выдачи работнику.

- Физическое вознаграждение за отпуск выдается вместе с оплатой за труд (к примеру, при сокращении сотрудника из штата компании). В данной ситуации выплаты заносятся в отдельные строки второго разоблачила бланка 6-НДФЛ, поскольку несмотря на одну дату выдачи сотруднику его дохода, сохраняются разные сроки перечисления НДФЛ.

В первом разделе бланка 6-НДФЛ размер отпускных войдет в общую сумму произведенных за отчетный период начислений доходов (строка №20), взимаемого НДФЛ (строка №40) и реально вычтенного НДФЛ (строка №70).

Достаточно часто бухгалтеры сталкиваются с проблемой, как отразить отпускные в бланке 6-НДФЛ в пограничный этап. Если оплата НДФЛ с отпускных происходит на границе отчетных периодов, то следует подчиниться общим правилам переноса его на ближайший трудовой день (если крайний день являлся нерабочим). В таком случае следует перенести учет на квартал, какой следует за отчетным. Таким образом, в строки №20, 40, 70 будут занесены данные по доходам в том периоде, когда они реально выплачивались, а другой раздел заполняется в форме за последующий отчетный период (то есть тогда, когда был переведен НДФЛ в гос. бюджет).

Отражение НДФЛ в балансе

Удержание НДФЛ отражается по кредиту 68 счета «Расчеты по налогам и сборам» (открывается субсчет «НДФЛ») и дебету вытекающих счетов:

- 70 «Расчеты с персоналом по оплате труда»;

- 75 «Расчеты с учредителями» и пр.

Если НДФЛ удержан, но еще не перечислен, то он учитывается в бухгалтерском балансе в качестве кредиторской хвосты.

[embedded content]