«Капитал» Маркса К. Г., в отличие от большинства ключей, осмысливающих тему прибыли, разделяет понятия «прибыль» и «величина прибыли». Упомянутые же выше «источники» не ставят себе за мишень рассуждать на данную тему, оперируя корректными экономическими терминами, и прибылью называют ее величину.

Прибыль по Марксу – это «превращенная конфигурация прибавочной стоимости», так как для собственника бизнеса важно не только то, насколько эффективно используется наемный труд, но и насколько эффективно используются оружия производства. Из понимания этой взаимосвязи величину прибыли определяют как разность между стоимостью товара и затратами, понесенными при производстве этого товара, где барыш формируется лишь при продаже произведенного продукта. Как раз реализованная прибавочная стоимость в денежном выражении принимает качества барыши. На этом история не заканчивается. Понятие прибыли многозначно, различно и различия эти существенны.

Валовая прибыль, она же балансовая и всеобщая

ВП – индикатор эффективности продаж. Показывает, какую прибыль заработало предприятие на основании своей деятельности. Она распределяется на покрытие операционных расходов, налогов, дивидендов, штрафов, процентов по кредитам, страховки.

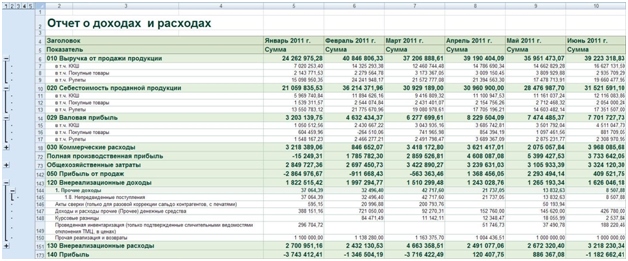

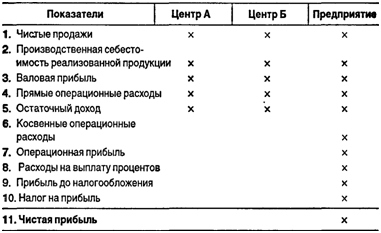

Показатель валовой барыши особенно актуален в управленческой отчетности организации, имеющей финансовую структуру с единым центром финансовой ответственности и розничной или филиальной сетью. Отражается экономистами в отчете о доходах и расходах как разница между выручкой от основной деятельности и себестоимостью реализованного товара:

Себестоимость вводит в себя все расходы производства в денежном выражении: з/п, амортизацию ОС, взносы соц. страхования и прочие производственные расходы. Этот тип расчета применим для производственных организаций. Торгующие компании на себестоимость относят закупочную стоимость товара.

Вводные данные для расчета ВП: выручка (В) и себестоимость (С).

Формула: ВП = В – С.

Незапятнанная прибыль, она же экономическая

ЧП – показатель результативности деятельности компании. Общий доход фирмы, превышающий общие издержки, составляет экономическую незапятнанную прибыль. Этот вид прибыли также можно определить, как часть балансовой, оставшейся после оплаты финансовых обязательств, в т. ч. платежей в государственный бюджет.

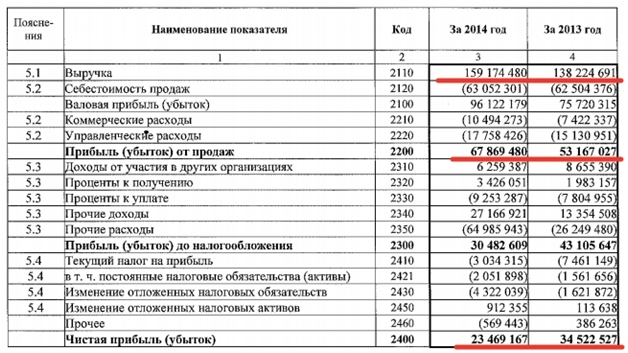

Рассчитывается как разница совокупного дохода и издержек, вводя налоги. Отражается в управленческом Отчете о прибылях и убытках:

Чистая прибыль обязательна к отражению в бухгалтерском балансе предприятия за этап по статье 2400 и складывается из 10 статей. Чистая прибыль, как KPI компании, включает в себя много факторов, при разборе которых можно работать на максимизацию дохода. Имеется ряд особенностей, из-за которых этот показатель недостаточно информативен. В таких случаях применяется сбор этих и анализ EBITDA, EBIT, OIBDA.

Вводные данные для расчета ЧП: операционная прибыль (ОП), доходы/расходы (Д/Р), налог на барыш (НП).

Формула: ЧП = ОП – Д/Р – НП

Маржинальная

МП – показатель, который сигнализирует о потенциале организации на покрытие издержек производства. Он наглядно отражает затраты, размеры которых зависит от объемов процесса производства. Расчет этого вида прибыли поможет определиться, что выгоднее изготовлять и продавать. Чаще используется при планировании производственной деятельности.

Читайте также! Рассчитать транспортный налог — приводим все расчеты

Аналитика МП – индикатор прибыльности/убыточности товарной колы. Таким образом, маржинальная прибыль – это разница между доходами, полученными от реализации изделия, и расходами на это изделие.

Вводные эти для расчета МП: общий объем выручки (В) и переменные расходы (ПР).

Формула: МП = В – ПР.

Операционная

ОП – индикатор результативности вида деятельности: как выигрышно для организации производить, а затем реализовывать, например, кухонную мебель. Операционная прибыль — это прибыль компании, полученная от основного облика деятельности.

Отражается как разница между объемом валовой прибыли и размерами операционных затрат. В расчет показателя не подключаются доходы и расходы от иных видов деятельности. Этим свойством отличается от EBIT.

Вводные данные для расчета ОП: валовая барыш (ВП), операционные доходы (ОД), операционные затраты (ОЗ).

Формула: ОП = ВП + ОД – ОЗ

EBIT

Earnings Before Interest and Taxes — промежуточный показатель между валовой барышом и чистой (с англ. — «прибыль предприятия до вычета процентов к уплате и налогов»). Возможность расчета доналоговой барыши позволяет сравнивать различные компании, не беря во внимание структуру капитала, в том числе, заемного, специфику налоговых ставок. Рассчитывается по параметрам Отчета о барышах и убытках.

Вводные данные для расчета EBIT: прибыль до налогообложения (ПДН) и сумма процентов по кредитам и займам в денежном обороте (КЗ).

Формула: EBIT = ПДН + КЗ

EBITDA

Earnings before interest, taxes, depreciation and amortization – индикатор расчета прибыли от основной деятельности предприятия. Порой применяется для оценки стоимости бизнеса. Определяется как прибыль до вычета расходов по налогам, процентам и амортизации основных оружий и нематериальных активов. Обязателен к расчету для стартап-проекта, получения инвестиций и кредита.

Вводные данные для расчета EBITDA:

- незапятнанная прибыль (ЧП);

- налог на прибыль (НП);

- возмещенный налог на прибыль (ВНП);

- непредвиденные доходы/расходы (НД/Р),

- проценты по кредитам и займам (КЗ);

- амортизационные отчисления (АО).

Формула: EBITDA = ЧП + НП – ВНП + НД/Р + КЗ + АО

OIBDA

Operating income before depreciation and amortization – показатель финансовой эффективности компании — барыш от основной деятельности до вычета износа основных средств и амортизации нематериальных активов. Показатель помогает определить степень стабильности бизнеса и его возможности отвечать по своим финансовым обязательствам.

OIBDA не включает несистемные (нерегулярные) доходы и затраты, поэтому может служить для выверенной оценки устойчивости предприятия. Главное отличие от EBITDA – стабильность. Это свойство показателя значительно при оценке рисков вложения капитала, поскольку в расчетах показателя используется операционная, а не чистая прибыль. А значит оперирует барышом, носящей регулярный характер.

Читайте также! Заявление на компенсацию неиспользованного отпуска — образец

Вводные данные для расчета OIBDA: операционная барыш (ОП) и амортизационные вычеты (АО).

Формула: OIBDA = ОП + АО

EVA

Economic Value Added — самая популярная модель оценки стоимости предприятия — показатель экономической барыши предприятия после выплаты всех налогов и платы за весь инвестированный в предприятие капитал. Кратко – экономическая добавленная стоимость. Определяется как разница между размером операционной прибыли после вычета налогов, до вычета процентов и стоимости собственного капитала, помноженного на сумму инвестиционного капитала.

EVA демонстрирует превышение незапятнанной операционной прибыли после вычета налоговых платежей над расходами на использование капитала.

Вводные данные для расчета:

- операционная барыш (EBIT);

- сумма налоговых платежей (Н);

- стоимость капитала (СК);

- сумма активов за вычетом текущих обязательств по кредиторской хвосты (К).

Формула: EVA = (EBIT – Н) – СК х К

Для расчета 8 представленных видов прибыли не потребуется специальных финансовых знаний. Довольно внимательно всмотреться в отчетность: показатели, которые являются ключевыми для бизнеса, присутствуют в рядовых отчетах о доходах и расходах, барышах и убытках.

Отличие от дохода

Доход предприятия – это совокупность выручки от реализации по основному виду деятельности и прочих доходов. Негусто бывает, что организация осуществляет однообразную деятельность.

Чаще происходит так, что помимо выручки от уставного вида деятельности компания получает, так, плату за аренду автомобиля, недвижимости, проценты на остаток на депозите, бонус от поставщика. Все это – прочие доходы, но они также принимают участие в формировании барыши. К прочим доходам можно отнести:

- штрафы, пени, неустойки за нарушение договоров;

- доход, полученный компанией по соглашению простого товарищества;

- поступления от вложений в ценные бумаги;

- курсовая разница;

- поступления, связанные с франчайзингом и предоставлением прав на патенты;

- поступления от дооценки активов;

- депонентская хвост с истекшим сроком исковой давности;

- доход от кратковременной сдачи в аренду активов;

- проценты за пользование денежными оружиями компании другими предприятиями или банками.

Доход и прибыль являются финансовым результатом деятельности организации, разница заключается в том, что доход не учитывает себестоимость произведенной продукции или проданного товара. Для анализа эффективности компании оперируют показателем барыши, а не дохода.

Для корректного понимания термина «доход» необходимо прибегать к уточнениям, о каком именно доходе идет выговор.

Различают три вида:

- валовый доход — TR: совокупный стоимостной результат производства.

Формула расчета: TR = P x Q, где P – цена товара, Q – объем выпущенного товара в штуках;

- маржинальный доход или предельный — MR: добавочный доход, полученный от продажи дополнительной единицы продукции.

Формула расчета: MR = ΔTR/ΔQ

- средний доход – AR – доход от продажи колы изделия, т.е., по сути – цена товара.

Формула расчета: AR = TR/Q = P

[embedded content]