Утилитарны все субъекты, работающие с наличными средствами, сами же заинтересованы в регулярной инкассации выручки в кредитные учреждения. Это и удобно, так как купюры при вящих оборотах занимают много места, и безопасно – снижается риск хищений и ограблений. По этой причине сегодня мы рассмотрим распорядок расчета лимита кассы на 2019 год.

Лимит кассы – это предельная сумма «налички», которая может находиться в кассе организации. Если в процессе предпринимательской деятельности эта планка превышается, излишек инкассируется в банк на расчётный счёт.

Документы и законы, регламентирующие кассовые лимиты

Основным нормативным документом, регулирующим проблемы, связанные с лимитами, является указание ЦБ РФ от 11 марта 2014 г. №3210-У. На момент публикации данного обзора оно было представлено в редакции от 19 июня 2017 г.

Тут же сразу отметим одну важную деталь — этот документ примечателен тем, что он не содержит фиксированных критериев по кассовым лимитам, т.е. ЦБ РФ позволяет организациям рассчитывать его самостоятельно, исходя из специфики своей деятельности. Основное, чтобы применялись корректные формулы, представленные в приложении к указаниям.

И второй нормативный документ, имеющий прямую связь с кассовыми лимитами, – это КоАП (статья 15.1). В нём показаны штрафы за «огрехи» в финансовой дисциплине. Больше никаких отдельных законов, подзаконных актов и инструкций, касающихся лимитов кассы, на сегодняшний день учить не требуется.

Какие субъекты обязаны устанавливать лимиты

Согласно указаниям Центробанка, определять и соблюдать кассовые лимиты должны все организации, не являющиеся субъектами небольшого предпринимательства. Это значит, что от данной обязанности освобождаются:

- индивидуальные предприниматели;

- малый бизнес.

Компанию можно отнести к небольшому бизнесу, если она удовлетворяет следующим критериям:

- за последний год получила меньше 800 млн. руб. выручки;

- имеет штат до 100 человек, если это небольшой бизнес;

- имеет штат до 15 человек, если это микропредприятие;

- доля прочих коммерческих структур в её капитале не превышает 49%.

Кроме этого, желаем напомнить, что к малому бизнесу относятся следующие субъекты:

- КФХ;

- производственные и сельхозкооперативы;

- хозяйственные партнерства.

Принимая во внимание вышесказанное, можно разом и однозначно определить, нужно ли в 2019 году устанавливать лимит кассы для ООО:

- Если ООО не входит в перечень малых или микропредприятий – да;

- Если ООО значится как малый/микро бизнес – нет.

С другой стороны, если руководство малого предприятия или ИП по неким важным для себя винам считает, что лимит кассы необходим, ЦБ не запрещает его установить. В этом случае будет действовать общий порядок.

Всеобщий порядок расчёта

Прежде чем разбираться с формулами, необходимо навести порядок в терминах, поскольку начинающему предпринимателю в проблемах кассовой дисциплины легко запутаться. На бытовом уровне под кассой обычно понимается конкретное место с установленным аппаратом ККТ, потому возникает такое впечатление, что лимиты необходимо устанавливать для каждой машины в отдельности. Подобный подход кажется логичным, но на практике всё по-иному.

Касса предприятия – это общее понятие, т.е. своеобразная «копилка», через которую проходит наличка как от реализации товаров/услуг в торговом зале/павильоне, так и из иных источников. Проще говоря, аппаратов ККТ в пределах одного структурного подразделения может быть несколько, а касса при этом будет одна. Вот собственно для неё и рассчитывается лимит.

Как уже отмечалось, лимит остатка денежных средств каждая организация определяет индивидуально с поправкой на специфику своей деятельности, т.е. жёстких пропорций по касательству к выручке ЦБ не фиксирует, но сами формулы, при помощи которых выполняются вычисления, менять запрещено. В приложении к указаниям ЦБ №3210-У детально изложено, как рассчитать лимит кассы. Можно выбрать одну из двух формул. Первая опирается на выручку за этап, а вторая отталкивается от объёма выдаваемых или выплачиваемых средств. Рассмотрим их подробнее.

Читайте также! Решение об одобрении крупной сделки: образчик для ООО и АО

Сценарий №1 – лимит кассы по выручке

Формула выглядит следующим образом:

L = (V/P)*N, где

- V – поступившая «наличка» за этап;

- P – период в днях, за который поступала выручка (он должен быть короче 92 дней);

- N – это предельный период от получения наличных до их сдачи на расчётный счёт.

По руководства ЦБ на период N накладываются следующие ограничения:

- в норме он не должен превышать 7 дней;

- если в населённом пункте нет подразделения банка, этап можно увеличить до 14 дней;

- в случае стихийного бедствия и иных обстоятельств непреодолимой силы N определяется после прекращения поступки неблагоприятных факторов.

Сценарий №2 – лимит кассы по выдаче средств

В этом случае расчет производится так:

L = (R/P)*N, где

- R – это объём выплачиваемых оружий из кассы (в расчёт не принимаются зарплаты, стипендии и прочие подобные выплаты персоналу организации);

- P – расчётный период, какой не должен превышать 92 дня;

- N – это период от получения денег в банке до их выплаты из кассы. В норме он не превышает 7 дней, а если в посёлке нет банка, допускается использовать 14-дневный срок. В случае неодолимой силы данный показатель определяется после прекращения действия неблагоприятных факторов.

Выбор формулы

Центробанк помечает, что при выборе переменной P можно ориентироваться на периоды, когда организация традиционно получает самую большую выручку или тащит крупные сезонные расходы. Например, розничному продуктовому магазину разумно опираться на четвёртый квартал, поскольку в это пора растёт предновогодний спрос, а в случае со строительной организацией пиковые выплаты приходятся на лето.

Очевидно, что для большинства нынешних компаний первая формула будет оптимальной, так как касса сегодня используется преимущественно для получения выручки от розничных клиентов.

Вторая формула подходит организациям, какие часто оплачивают услуги подрядчиков за наличный расчёт (яркий тому пример – строительство) или выдают деньги подотчётникам для покупки материалов. Но с любым годом объём таких операций снижается, да и если смотреть на вещи объективно, нельзя не заметить, что практически все фирмы, использующую обрисованную модель, часто попадают в категорию малого бизнеса, а им кассовый лимит вообще не требуется.

Лимиты для подразделений

При расчёте ограничений на объём хранящихся наличных в кассе принципиальное смысл имеет организационная структура компании. Здесь необходимо рассмотреть три модели бизнеса.

| Организация не имеет филиалов | У организации есть филиалы, какие сдают наличные в головной «офис» | У организации есть филиалы, которые сдают наличные самостоятельно в банк |

|---|---|---|

| Лимит устанавливается по типовой схеме | Лимит устанавливается для всей филиальной сети с учётом выручки подразделений | Для каждого подразделения приказом генерального директора устанавливается собственный собственный лимит |

Обращаем внимание на то, что здесь речь идёт именно про обособленные подразделения в рамках одной организации. Если же филиальная сеть расшиблена на независимые юр. лица, для каждого из них кассовые лимиты всегда определяются отдельно.

Как поступить новой организации

Если юр. лик только начало работать, для него лимиты нулевые, т.е. формально компания должна каждые сутки инкассировать все денежки на расчётный счёт. С другой стороны, в 2019 году Налоговая Служба старается оперативно вносить вновь созданные компании в реестр небольших предприятий, а как мы помним, данный статус освобождает ООО от претензий со стороны проверяющих органов по части кассовых лимитов.

Тем не немного, если лимит кассы требуется по индивидуальным причинам или есть желание перестраховаться от возможного недопонимания с контролирующими органами, он устанавливается распоряжением руководителя.

Читайте также! Правовое обеспечение национальной безопасности: что это за профессия

При этом исходные показатели для вычислений (выручка/расход) носят гипотетический нрав (организация деятельность ещё не вела, поэтому их просто неоткуда взять). Так, например, предполагаемую выручку проще всего взять из бизнес-плана или, как вариант, можно использовать среднеотраслевые смыслы/показатели конкурентов.

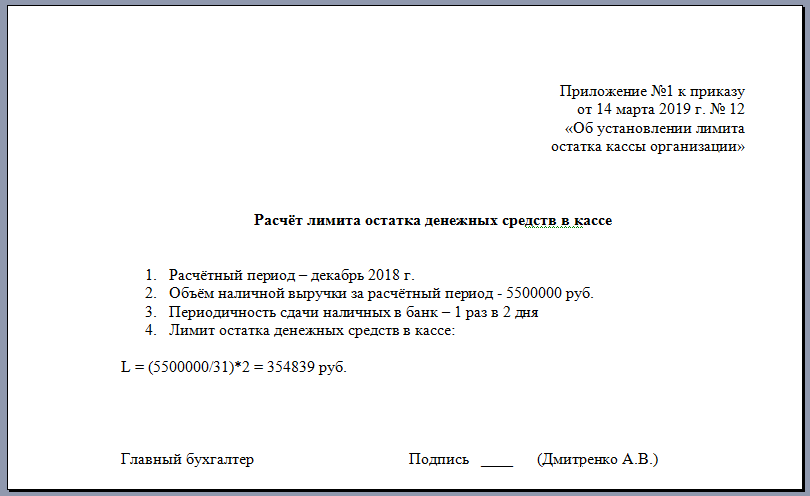

Примеры расчёта

Исходные данные – магазин показал за декабрь (31 день) наличную выручку 5 500 000 руб. Денежки отправляются в банк через день. В этом случае ограничение на хранение наличных будет следующим:

L = (5500000/31)*2 = 354839 руб.

А сейчас посмотрим, как рассчитать лимит кассы по второй формуле. Предположим, ООО «Металл» с июня по август выдало своим работникам под отчёт 2 000 000 руб. для покупки различных материалов. Ответственное лик снимает деньги с расчётного счёта на нужды организации каждую неделю:

L = (2000000/92)*7 = 152172 руб.

Напомним, при расчёте лимита желательно хватать прошлые периоды с максимальной выручкой или расходами, так как при таком подходе снижается риск выхода за пределы лимита.

Если становится очевидно, что престарелый расчётный показатель не соответствует масштабам деятельности, лимит кассы меняется новым приказом руководителя буквально за одинешенек день. Уведомлять налоговую о таких корректировках не нужно, а вот в банк сообщить о переменах желательно (особенно если они повергнут к пересмотру графика инкассации). К слову, чтобы не столкнуться с превышением расчётного показателя, его желательно пересматривать регулярно, учитывая реалии. Основная масса организаций мастерит это ежегодно, но никто не запрещает вносить коррективы гораздо чаще.

Приказ и приложение с расчётом

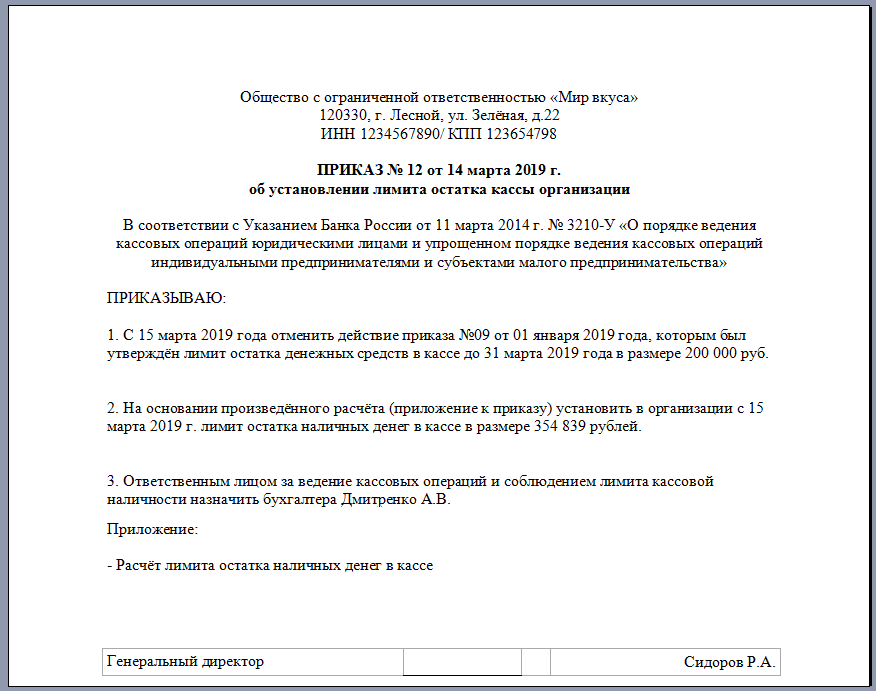

Лимит кассы утверждается распоряжением гендиректора. Данный документ состоит из двух частей – непосредственно самого приказа и приложения к нему, где описан алгоритм расчёта. Формат этих бланков не утверждён, т.е. определяется организацией, но в них должны непременно отражаться следующие сведения:

- название организации (в шапке), юридический адрес, ИНН/КПП;

- номер приказа, дата и его краткое наименование;

- обоснование введения ограничений (достаточно указать, что они вводятся в соответствии с указаниями Центробанка);

- лимит;

- дата начала поступки нового порядка;

- ответственное лицо;

- формула и исходные данные;

- ФИО руководителя, его подпись;

- подпись ответственного лица;

- пресса.

Кроме этих реквизитов в приказ можно внести:

- дату окончания действия приказа (если он не бессрочный);

- сведения о лимитах для подразделений (когда их несколько);

- эти об отмене ранее действовавшего приказа.

Рассмотрим образец приказа с приложением расчета:

Это шаблон самого приказа. Тут руководитель сначала отмечает, что старый порядок больше не действует, вместо него с этого же дня вступают в силу новоиспеченные критерии. Что касается приложения, то оно практически всегда будет стандартным, так как кроме формул и исходных показателей здесь ничего указывать не требуется.

Штрафы за превышение кассового лимита

Превышение лимита – это нарушение кассовой дисциплины, потому за такие проступки полагается штраф. В 2019 году в статье 15.1 КоАП были закреплены следующие санкции:

- 4000 — 5000 руб. на должностных лиц;

- 40000 — 50000 руб. на организации.

Превышение лимита не почитается нарушением лишь в следующих ситуациях:

- когда выдаётся зарплата, стипендия и другие подобные выплаты;

- если организация трудится в дни, когда невозможно сдать средства на расчётный счёт в банк (обычно это выходные);

- превышение наблюдается непосредственно в день проверки, т.е. смена ещё не затворена, а за более ранние периоды никаких отклонений зафиксировано не было.

Подводя итог, отметим, что ничего сложного в расчёте кассового лимита нет, визави, это один из немногих участков, где руководителям предоставлена относительная свобода в действиях.

[embedded content]